中行原油宝事件成了最近的爆炸性新闻,也算是银行韭菜收割史上教科书级别的事件。事件的简要经过是,4月20日晚,中行原油宝美国原油2005合约出现负值结算价,部分原油宝客户不但亏掉了本金,还要向中行补交保证金。隔天,“一夜倒欠银行500多万元”“全世界都跑了,就中行没跑”刷屏了全网。

这么一比,当年的P2P爆雷真算仁慈了,至少人家只是把你本金拿走溜了,但是在中行这儿不仅亏光本金,还倒欠一大笔。这不就一笑话么?

原油这种风险波动这么高的产品,我们普通投资者随随便便就能买到,之前还有如此吸引人的宣传广告,监管层常常挂在嘴边的“投资者教育”在哪儿???

这件理财惨案震惊全国,也不知道一地鸡毛之后,热衷买所谓“无风险”、“低风险”银行理财的中国人有没有开始思考一个问题:

银行还值得我们信赖么?

自从见识过投资者这些年在银行踩过的坑,我本能就对银行有防范。

韭菜最大的特性之一就是忘性大,如果想不起来我也可以帮你回顾一下,多的不说,就说2019年招商银行的一个大案——钱端事件。

年化收益率5%的银行理财,不贪心也不危险了吧?

去年5月27日这一天,一纸轻飘飘的公告让9000多名投资者的头脑瞬间空白,钱端APP的理财产品宣告违约爆雷,违约金额约14亿。

经历过2018年的P2P“连环雷”之后,钱端案件看起来似乎也没什么特别,都司空见惯了。

但事情的关键就在于,一堆投资者竟然都不知道招行卖给他们P2P产品。

当时一位网名叫“破产女中年”的投资者称,她将全家86万的积蓄全托付给这个与招行密切合作的钱端,信的是银行背书,求的是资金安全。

老实人自以为“收益率低、大行背书”的银行理财一定是低风险、保本,然而最后还是雷了,多少人一夜之间倾家荡产。

爆雷之后,一向以服务著称的招行却跟钱端扯皮,互相甩锅,把踩雷的投资者当皮球踢来踢去,直到中央巡视组和银保监局介入,最终才实锤了违规操作。

我已经有三四年没在银行买过理财产品,唯二接触的就是存款或者货币基金。要投资我会自己买基金,债券型基金也一样有稳健收益,用不着去买资金流向更难摸透的银行理财产品。

我一直以来的观点就是:不熟不做,底层资产自己尽量不碰。

银行为什么时不时就会爆出一些巨坑产品?

生活经验告诉我们,银行都是有钱的财主,生活很滋润,国有行每天入账十几亿。而且银行向来给人的印象就是安稳,可信赖的,为什么还会发生这种直接危害投资者的事情呢?

我在银行的经营情况中找到了答案。

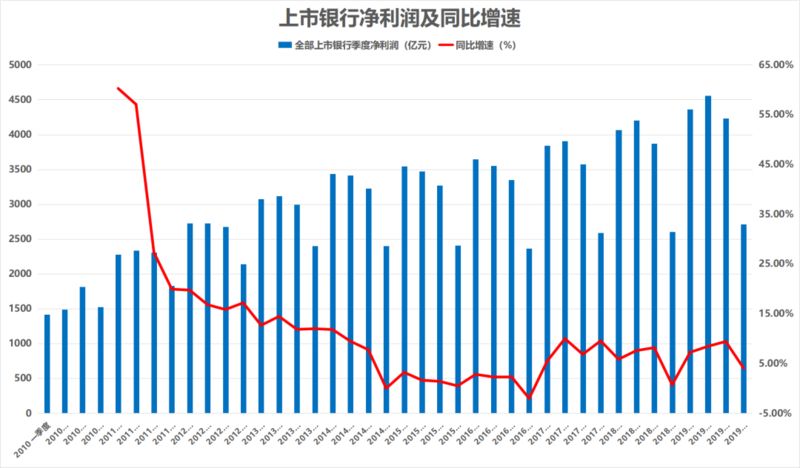

有一个词叫“外强中干”,就像一个魁梧大汉也可能中了新冠,你以为银行每天赚十几亿很过瘾,但利润增长速度实际上是“L型”的下滑,而且还是躺下的L,不知道底下那一横会延伸到哪里。

最近十年的银行业经营状况,可以用下面这张表概括:

银行是标准的高风险行业,高负债高杠杆运作,经营状况跟宏观经济高度相关,当国内经济基本面或者政策发生波动的时候银行也在发抖。

银行要挣钱,该怎么办呢?

财主们就开始琢磨小心思,喊出要转型,要大力发展“中间收入”。

一般银行的收入可以分成两大块:

一个是利息收入,以很低的存款利率吸收大众存款然后转手用很高的利率放贷给企业,中间赚利息差。

这块业务是银行的基本盘,但是随着经济下行和金融去杠杆的监管收紧,银行放贷也变得很谨慎,万一企业跑路或者违约就玩蛋了,动用的都是银行自己的钱。

另一个是非利息收入,通过卖产品或者开银行卡信用卡之类的业务收佣金,收手续费。“中间收入”就是其中的一大头。

这块业务大有可为,银行不用砸自己的钱,只要能吸引客户过来买产品,然后在手续费和佣金上割一层就完事儿。虽说可能会因为行情波动而产生变化,但至少旱涝保收,而且韭菜割了之后还会自己长出来。

所以这些年银行使劲卖产品,卖基金卖保险赚中间收入,步子越迈越大,越走越快。

银行一心急着要通过卖产品快速增加中间收入,于是在产品设计和流程管理上有疏忽或者不注意风控,结果在“见证历史”过程中捅了大娄子。

说到这里,你大概就能理解为什么会爆发原油宝和钱端这样的投资惨剧——

想割你韭菜的还有一线的销售人员。

因为工作原因,我身边有不少银行券商一线从业的朋友,但是不怕得罪说,很多理财经理的专业素养确实有待提高。

跟银行朋友聊天最频繁看到两个词:开会、业绩。有些银行的业绩考核要求甚至可以说是变态,逼得从业人员也不顾上啥产品,先让客户买下来再说,过程中有人为达业绩就使劲忽悠投资者。

我甚至见过有理财经理把保险当成理财产品卖给客户,理财经理给客户一堆看不懂的资料,用各种专业术语把这个产品吹得天花乱坠,而正好客户有十来万理财到期,无缝衔接买它,教科书式的操作堪称完美。

我们团队就接触过一位私行客户过来做保险规划,私行客户都是银行的高净值客户,资产千万级起步,但是银行推荐的产品也照样很难让人满意,对方直接说是产品不行。

除了从业人员的专业素养,银行产品还特别贵,无论保险还是基金,都是贵。

例如买基金,同一只产品,在支付宝的申购费打一折是0.15%,在银行是1.5%,不信可以自己去查一查对比看,大多数银行都是这样。

银行应该给每个坑背锅吗?

无论是中行原油宝还是招行钱端,受伤的都是我们普通投资者。

虽说银行有不可逃脱的责任,但实际上银行的日子也是战战兢兢,可能稍有不慎就变成下一个BS银行、甘肃银行。

如果说要找点什么东西给这些理财惨案背锅,我会责怪是这个时代。

假设时间回拨到改革开放初期,当时虽然没有股票基金,但是光银行存款利息就能跑赢现在炒股收益,搞实业更是遍地机会,傻子炒瓜子卖也能赚第一桶金。

但40年后的今天,别说工作难找,光是见证过的历史都是刷新我们原有的认知:负利率、负增长、负油价,导致那些依赖旧模式的评估体系也失效——

例如原本是全球通用的估值模型“股债利差”,但是当债券跌到0的时候股票价值理论上就是无限大,这样的评估体系还什么意义?

所以,现在我们再也不能掉以轻心,必须谨慎对待每一分钱的投入,因为稍有不慎就可能跌落深渊,在银行亏光本金还要倒贴的事情可能不是终点。

未来尚未明朗,这里给大家三点建议:

1)加强学习,自我增值。

投资是认知的变现,人无法赚到认知范围之外的钱,所以如果要富口袋,请先富脑袋,投资自己才是永远不会爆雷的。

2)坚守能力圈,不懂不做。

在无序的世界里什么事情都可能发生,只有不懂不做,收缩战线,才能最大限度保护自己的安全。

3)不要赌,不要让自己处于博弈的状态。

如果听过囚徒困境的故事,都知道博弈的最后是双方都得不到好结果,最好的下场也就是你死我活。只有抛弃博弈,不去赌没有把握的事情才能逃脱困境。

如果你不相信,那么凭运气赚来的钱,也会凭本事亏回去。